Wollen Sie alle Fahrzeuge Ihres Unternehmens sowie Ihre Mitarbeitenden mit nur einem Vertrag perfekt absichern, ist die Flottenversicherung für Gewerbe genau das Richtige. Neben dem geringeren bürokratischen Aufwand profitieren Sie außerdem von günstigeren Beiträgen gegenüber einer Einzelabsicherung. In diesem Beitrag erfahren Sie mehr über die Kosten einer Flottenversicherung und auf welche Punkte Sie vor Vertragsabschluss achten sollten.

Inhalt

Was ist eine Flottenversicherung?

Unter einer Flottenversicherung versteht man den Versicherungsschutz für einen Fuhrpark mit gewerblich genutzten Fahrzeugen mit nur einem Rahmenvertrag. Das erleichtert nicht nur die Organisation der gewerblichen Kfz-Versicherung, sondern sichert im Idealfall auch das Firmenvermögen, den Fahrzeuginhalt und Ihre Mitarbeitenden zuverlässig ab. Außerdem profitieren Sie bei einer Kfz-Flottenversicherung von deutlich mehr Leistungen zu attraktiveren Konditionen gegenüber Einzelpolicen.

Flottenversicherung Kosten: Was kostet eine Flottenversicherung?

Die Beitragshöhe für eine gewerbliche Kfz-Versicherung für Flotten hängt von vielen Faktoren ab. Unter anderem spielt die Anzahl der versicherten Fahrzeuge eine wesentliche Rolle. Je mehr Firmenfahrzeuge Sie versichern, desto größere Rabatte können Sie für Ihre Fuhrparkversicherung aushandeln. Manche Anbieter haben allerdings eine Maximalgrenze, bis zu der sie die Fahrzeuge einer Flotte versichern. Grundsätzlich sollten Sie mindestens drei Autos im Fuhrparkbestand haben, um eine Flottenversicherung abschließen zu können.

Schwierig kann der Abschluss einer Versicherung für Branchen sein, deren Hauptgeschäft auf öffentlichen Straßen stattfindet. Dazu gehören zum Beispiel Taxiunternehmen, Kurierdienste, Autovermietungen und Pflegedienste. Aufgrund des erhöhten Risikos muss die Absicherung für diese Fahrzeugflotten individuell geprüft und kalkuliert werden.

Sie können die Kosten für Ihre Flottenversicherung deutlich reduzieren, indem Sie für Pkws eine Selbstbeteiligung von 150 Euro oder 300 Euro vereinbaren. Bei einem Lkw ist ein Selbstbehalt von 2.500 Euro üblich. Zwar müssen Sie im Schadenfall diesen Betrag selbst bezahlen, werden aber insgesamt mit niedrigeren Beiträgen belohnt.

Flottenversicherung Vorteile: Wie profitieren Fuhrparks?

Im Vergleich zu mehreren Einzelpolicen bietet eine Flottenversicherung Unternehmen viele Vorteile:

- Vereinfachte Verwaltung: Anstatt separate Policen für jedes Fahrzeug zu organisieren, bietet eine Flottenversicherung ausreichend Deckung unter einer einzigen Police und vereinfacht dadurch den Verwaltungsprozess erheblich. Auch die Schadenabwicklung erfolgt zentralisiert. Dies hilft Ihnen das Fuhrparkmanagement effizient zu gestalten.

- Kosteneffizienz: Durch den Abschluss einer einzigen Police für alle Fahrzeuge können Unternehmen in der Regel von günstigeren Prämien profitieren. Auch der Selbstbehalt kann individuell angepasst werden, wodurch die Prämien weiter sinken, wenn Sie Ihren Fuhrpark versichern.

- Flexibilität: Eine Flottenversicherung lässt sich an die wechselnden Anforderungen in der Flotte, wie eine sich ändernde Fahrzeuganzahl, anpassen. Außerdem kann eine Flottenversicherung eine breite Palette von Fahrzeugtypen, wie Pkw, Lieferwagen oder Spezialfahrzeuge, abdecken. Dies ist bei Einzelpolicen oft schwieriger zu managen.

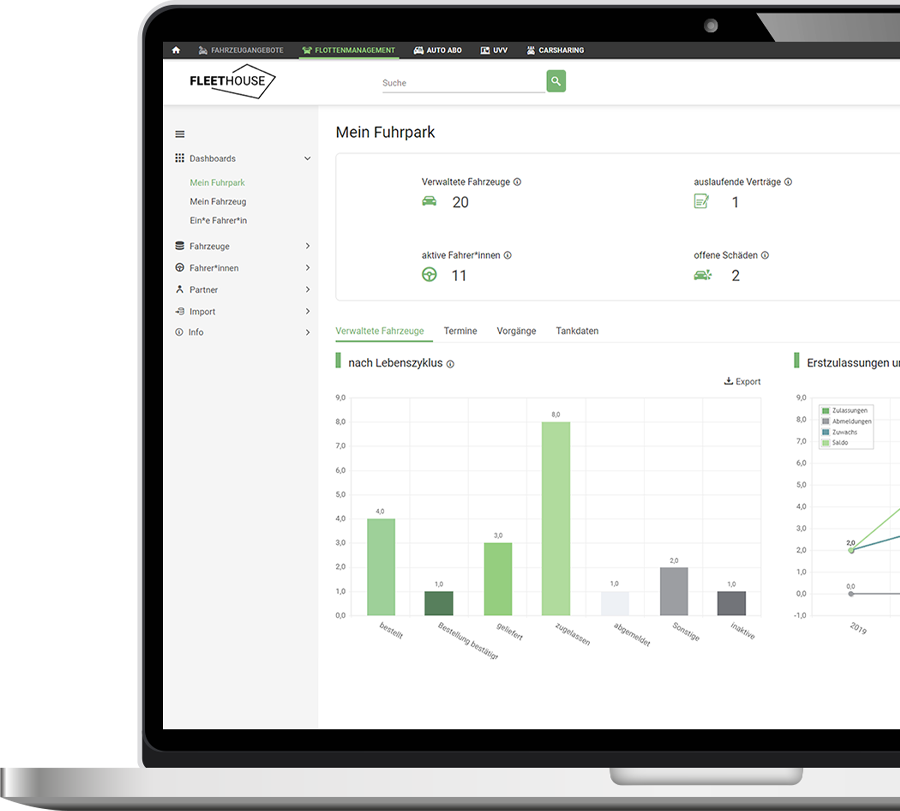

Digitalisieren Sie Ihren Fuhrpark für nur 2,90 € mtl. pro Fahrzeug

Mit Fleethouse Fahrzeuge und Versicherungen einfach verwalten und Kosten im Griff behalten.

Flottenversicherung Nachteile: Das sollten Fuhrparks bedenken

Neben den zahlreichen Vorteilen gibt es auch verschiedene Nachteile einer Flottenversicherung zu berücksichtigen. Dazu gehören:

- Pauschale Prämienkosten: Die Prämien basieren oft auf einer pauschalen Bewertung der gesamten Flotte. Das bedeutet, dass Fahrzeuge unabhängig von der individuellen Nutzung oder dem Risikoprofil bewertet werden. Fahrzeuge mit einem geringeren Risiko zahlen durch eine Flottenversicherung möglicherweise höhere Prämien, als wenn sie individuell versichert wären.

- Pauschale Prämienerhöhung: Ein einzelner Schadenfall kann die Prämienzahlung für die gesamte Flotte in die Höhe treiben. Bei einem umfangreichen Schadenverlauf kann das zu sehr hohen Fuhrpark Kosten führen.

- Abhängigkeit von einem Versicherer: Mit einer Flottenversicherung binden sich Unternehmen an einen einzigen Versicherer. Dadurch sind sie auf der Suche nach besseren Tarifen oder spezialisierten Deckungsoptionen bei anderen Anbietern weniger flexibel. Zudem bieten einige Flottenversicherungen möglicherweise nicht alle gewünschten Deckungsoptionen an, die bei Einzelpolicen verfügbar sind.

Fuhrparkversicherung: Ganzheitlicher Schutz für Fahrzeuge, Fahrer und Betrieb

Die Fuhrparkversicherung ist der übergeordnete Begriff für die Absicherung aller Risiken, die im Zusammenhang mit dem Betrieb eines gewerblichen Fuhrparks entstehen. Während die Kfz-Flottenversicherung in erster Linie den Versicherungsschutz für Fahrzeuge regelt, geht eine Fuhrparkversicherung deutlich weiter. Sie betrachtet den Fuhrpark als organisatorische und rechtliche Einheit und verbindet Fahrzeug-, Fahrer- und Unternehmensrisiken miteinander.

Eine professionelle Fuhrparkversicherung berücksichtigt neben klassischen Kfz-Schäden auch betriebliche Haftungsrisiken, rechtliche Verpflichtungen aus der Halterverantwortung sowie organisatorische Anforderungen an das Fuhrparkmanagement. Ziel ist es, finanzielle Schäden zu minimieren, Ausfallzeiten zu reduzieren und rechtliche Risiken für Unternehmen und Fuhrparkverantwortliche abzusichern.

Gerade in Fuhrparks mit vielen Fahrern, wechselnden Fahrzeugen oder Poolfahrzeugen sorgt eine ganzheitliche Fuhrparkversicherung für Planungssicherheit. Sie unterstützt Unternehmen dabei, ihre Fahrzeuge effizient einzusetzen, gesetzliche Vorgaben einzuhalten und im Schadenfall schnell handlungsfähig zu bleiben. Damit ist die Fuhrparkversicherung ein zentraler Baustein für ein professionelles, wirtschaftliches und rechtssicheres Fuhrparkmanagement.

Fuhrparkversicherung und Fuhrparkmanagement: Warum beides zusammengehört

Eine leistungsfähige Fuhrparkversicherung entfaltet ihren vollen Nutzen erst dann, wenn sie in ein strukturiertes Fuhrparkmanagement eingebettet ist. Denn Versicherungsleistungen greifen nicht isoliert, sondern immer im Zusammenspiel mit klaren Prozessen, dokumentierten Verantwortlichkeiten und geregelten Abläufen im Unternehmen.

Dazu gehört unter anderem die eindeutige Zuordnung von Fahrzeugen und Fahrern, die regelmäßige Überprüfung von Führerscheinen sowie die lückenlose Dokumentation von Unterweisungen und Fahrzeugzuständen. Auch die Meldung von Schäden, Fahrzeugwechseln oder Nutzungsänderungen sollte standardisiert erfolgen, um den Versicherungsschutz jederzeit aufrechtzuerhalten.

Eine gut abgestimmte Fuhrparkversicherung unterstützt diese Prozesse, indem sie klare Vorgaben für Meldefristen, Schadenabwicklung und Präventionsmaßnahmen macht. Gleichzeitig profitieren Unternehmen von schnelleren Entscheidungen im Schadenfall, geringeren Ausfallzeiten der Fahrzeuge und einer besseren Kalkulierbarkeit der Kosten. Besonders für Fuhrparkleiter entsteht so mehr Sicherheit bei der Wahrnehmung ihrer organisatorischen und rechtlichen Verantwortung.

Wer Versicherung und Fuhrparkmanagement als Einheit betrachtet, reduziert nicht nur Risiken, sondern schafft auch die Grundlage für einen wirtschaftlich und rechtssicher betriebenen Fuhrpark.

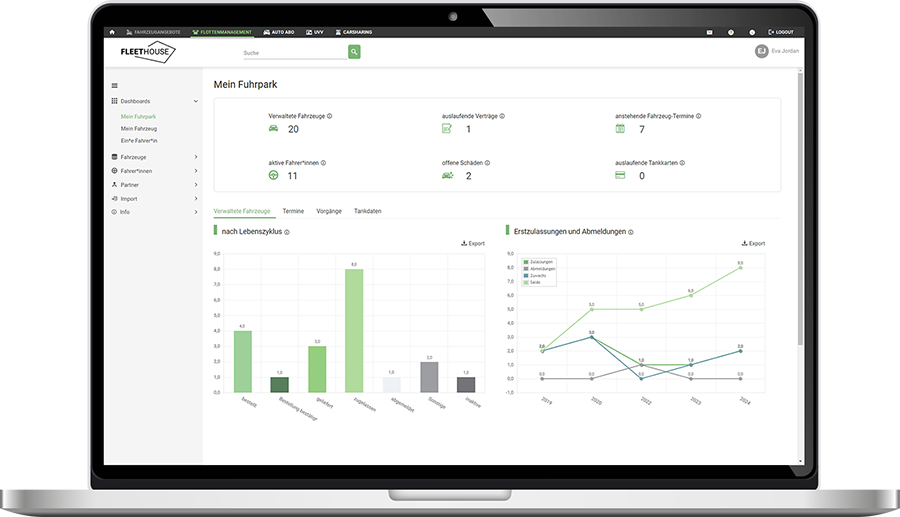

Flottenversicherung im Überblick

Behalten Sie Versicherungen, Leasingverträge und alle wichtigen Dokumente an einem zentralen Ort im Blick.

Von der Absicherung zur konkreten Auswahl der passenden Versicherung

Ob Flotten- oder Fuhrparkversicherung – die optimale Absicherung hängt immer von den individuellen Anforderungen Ihres Unternehmens ab. Fahrzeugbestand, Einsatzbereiche, Fahrerstruktur und interne Prozesse unterscheiden sich von Betrieb zu Betrieb und beeinflussen maßgeblich, welche Leistungen wirklich notwendig sind.

Damit der Versicherungsschutz im Alltag zuverlässig greift und keine Deckungslücken entstehen, sollte die Auswahl einer Kfz-Flottenversicherung nicht allein auf Basis von Preis oder Umfang erfolgen. Entscheidend ist vielmehr, ob der gewählte Tarif zu Ihrem Fuhrpark passt, rechtliche Anforderungen erfüllt und sich flexibel an Veränderungen anpassen lässt.

Bevor Sie sich für einen Anbieter oder eine Police entscheiden, lohnt es sich daher, zentrale Fragen zur Ausgestaltung, zum Leistungsumfang und zu organisatorischen Rahmenbedingungen gezielt zu klären.

Was Sie vor Vertragsabschluss mit der Kfz-Flottenversicherung klären sollten

Das Angebot an Flottenversicherungen ist groß. Um für Ihr Unternehmen die passende Absicherung zu finden, sollten Sie im Voraus überprüfen, ob Sie die jeweiligen Voraussetzungen an die Anzahl der zu versichernden Firmenfahrzeuge erfüllen. Außerdem spielen die Art der Fahrzeuge, die Schadenquote im Fuhrpark und die Branche eine Rolle.

Für die passende gewerbliche Kfz-Versicherung empfehlen wir folgende Fragen im Vorfeld mit der Flottenversicherung zu klären. Werden Ihre Anforderungen vom Versicherungsunternehmen ausreichend abgedeckt, sind Sie Ihrer Fuhrparkabsicherung einen großen Schritt näher.

Im Bereich der gewerblichen Personenbeförderung gilt es beispielsweise, besondere Anforderungen zu beachten. Hier können speziell ausgerichtete Modelle, wie eine Flottenversicherung für Taxis sinnvoll sein, um alle Ansprüche abzudecken. Danach gilt es aus dem vielfältigen Angebot möglicher Policen die beste auszuwählen.

Welche Risiken soll Ihre Flottenversicherung abdecken?

Diebstahl, Auslandsfahrten, Langstreckenfahrten, Verletzungen der Insassen, Pannenhilfe, Gerichtskosten – Was ist für Sie wichtig? Bedenken Sie, dass die gesetzlich vorgeschriebene Haftpflichtversicherung nur Drittschäden abdeckt. Sollen auch Schäden an den eigenen Fahrzeugen und Fahrern und Fahrerinnen versichert sein, ist eine Vollkasko-Versicherung nötig. Eine Absicherung gegen Feuer und Diebstahl sowie Verletzungen oder Schäden, die von den eigenen Mitarbeitenden verursacht werden, können Sie über zusätzliche Vereinbarungen mit der Versicherung regeln.

Sind alle Flottenfahrzeuge zu jeder Zeit versichert?

Bei wechselndem Flottenbestand müssen Sie sicherstellen, dass die Police auch hier greift. So können neu beschaffte Fahrzeuge oder Leasingrückläufer eine Anpassung erfordern. In der Regel muss der Versicherungsanbieter rechtzeitig über wesentliche Änderungen informiert werden, um den Versicherungsschutz nicht zu riskieren.

Sind Elektroautos und Hybridfahrzeuge ausreichend abgesichert?

Wenn Sie Elektroautos oder Hybridfahrzeuge in Ihrem Fuhrpark haben, sind diese ebenfalls über die Kfz-Flottenversicherung abgesichert. Achten Sie aber darauf, dass sowohl Akkus als auch Folgeschäden im Versicherungsumfang eingeschlossen sind. Zu den typischen Gefährdungen zählen hier Schädigungen der Akkus als Folge von Unfällen, Bedienfehlern oder unsachgemäßem Abschleppen sowie der Diebstahl von Ladekabeln.

Wie kann man die Kosten für die gewerbliche Kfz-Versicherung reduzieren?

Bei der Beitragsberechnung spielen unter anderem die Schadenhistorie der Fahrzeuge, die Art und Anzahl der Kfz, die Größe der Flotte sowie der gewünschte Leistungsumfang eine Rolle. Kostenmindernd kann sich zum Beispiel die zusätzliche Ausstattung des Fuhrparks mit Diebstahlsicherungssystemen oder Telematiksystemen (Ortungssysteme) auswirken. Auch die Umstellung auf emissionsärmere oder elektrische Fahrzeugmodelle honorieren manche Anbieter mit ermäßigten Versicherungsprämien.

Deckt der Versicherungsschutz alle Fahrer ab?

Hierzu sollten alle fahrerrelevanten Angaben im Vorfeld gemacht werden und Halterhaftungsthemen im Unternehmen geklärt sein. Wichtig zu wissen:

- Üblicherweise können Fahrer erst ab 25 Jahren in den Versicherungsschutz aufgenommen werden.

- Mitarbeitende, die aufgrund von Verkehrsdelikten verurteilt wurden, müssen der Versicherung gemeldet werden.

- Haben Sie die jährliche UVV-Fahrerunterweisung oder die halbjährliche Führerscheinkontrolle versäumt durchzuführen und zu dokumentieren, kann das bei einem Unfall Konsequenzen haben. Wer ohne Fahrerlaubnis fährt, setzt den Schutz der gewerblichen Kfz-Versicherung aufs Spiel. Im Schadenfall fordern Kfz-Haftpflicht-Versicherer oft einen Teil der Schadenkosten zurück, Teilkasko und Vollkasko können ihre Leistung komplett verweigern.

Sinnvolle Ergänzungen für eine Flottenversicherung

Bei jeder gewerblichen Kfz-Flottenversicherung ist die gesetzlich vorgeschriebene Kfz-Haftpflichtversicherung obligatorisch. Durch sie werden Schäden an fremden Fahrzeugen und Personen gedeckt, wenn ein Unfall schuldhaft durch ein Firmenfahrzeug verursacht wurde. Die gesetzlich vorgeschriebenen Mindest-Deckungssummen betragen hierbei 7,5 Millionen Euro für Personenschäden, 1,22 Millionen Euro für Sachschäden und 50.000 Euro für Vermögensschäden.

Durch eine Kaskoversicherung sowie weitere Zusatzbausteine können Sie den Leistungsumfang bei den meisten Versicherern individuell erweitern. Bei der Suche nach dem optimalen Versicherungsschutz kann ein Berater für Versicherungen bei der Tariffindung behilflich sein. Für den gewerblichen Fuhrpark kommen folgende Produkte der Versicherungen infrage:

Kfz-Kaskoversicherung

Brems-, Bruch- und Betriebsschädenversicherung

Über die Vollkaskoversicherung hinaus greift diese Absicherung bei Schäden, die nicht Folge eines Unfalls sind. Besonders bei Nutzfahrzeugen im Fahrzeugbestand und wenn häufiger Transportgut befördert wird, empfiehlt sich dieser Schutz. Mögliche Praxisfälle sind Fahrzeugschäden durch das Bremsen bei unzureichender Ladungssicherung oder Überladung. Abgedeckt sind beispielsweise auch Schäden durch Versagen der Sicherheitstechnik, Bedienfehler oder fahrtechnisches Fehlverhalten.

Betriebshaftpflichtversicherung

Wenn auch Kundenfahrzeuge gefahren werden, empfiehlt sich der Abschluss einer Betriebshaftpflichtversicherung. Wird im Zuge der geschäftlichen Tätigkeit vom Mitarbeitenden ein Schaden am Kundenauto verursacht, ist dieser abgesichert. Nur im Fall grober Fahrlässigkeit greift die private Haftpflicht des Verursachers.

Kfz-Rechtsschutzversicherung

Durch eine Kfz-Rechtsschutzversicherung werden die Kosten für einen Anwalt bei gerichtlichen Auseinandersetzungen nach einem Unfallschaden mit gegnerischen Versicherungen, Werkstätten oder Behörden abgedeckt.

Fuhrparkleiter-Rechtsschutzversicherung

Fuhrparkmanager tragen neben der betriebswirtschaftlichen auch eine große rechtliche Verantwortung bei Delegation der mit der Halterhaftung verbundenen Pflichten von der Geschäftsführung an sie. In der übertragenen Funktion als Fahrzeughalter ist der Fuhrparkleitende für Vergehen von Fahrern und Poolfahrzeug-Nutzern mit verantwortlich. Eine Rechtsschutzversicherung sichert die Kostenübernahme der Verteidigung bei eventuellen Strafrechts- und Ordnungswidrigkeitsverfahren.

Kfz-Schutzbrief-Versicherung

Firmenwagen-Inhaltsversicherung

Wertvolle Werkzeuge, Baumaterial oder Ersatzteile sind beliebtes Diebesgut. Eine Firmenwagen-Inhaltsversicherung greift im Fall von Beschädigung oder Verlust. Hier ist auch das abgestellte Fahrzeug versichert.

Sie wollen Ihren Fuhrpark effizient verwalten?

Registrieren Sie sich bei Fleethouse und managen Sie Ihre Firmenfahrzeuge komplett digital.

Flottenversicherungen lohnen sich auch für kleine Flotten

Auch für kleinere Fuhrparks, zum Beispiel von Handwerksbetrieben, Start-ups oder Selbstständigen mit wenigen Firmenfahrzeugen, sind Flottenversicherungen eine interessante Option. Sie bieten maßgeschneiderte Flottentarife, die oft günstiger sind als Einzelverträge, und ermöglichen eine zentrale Fuhrparkverwaltung – ein klarer Vorteil für Unternehmen mit begrenzten Ressourcen.

Darüber hinaus profitieren Kleinflotten von flexiblen Regelungen wie der Möglichkeit, neue Fahrzeuge problemlos hinzuzufügen oder bestehende Fahrzeuge abzumelden. Einige Versicherer bieten sogar spezielle Rabatte oder Prämien für kleine Fuhrparks an, was zusätzliche Einsparungen ermöglicht. So können auch kleine Unternehmen ihren Fuhrpark effizient und kostengünstig versichern. Damit ist sie neben der Nutzung von Fuhrparkmanagement Software eine gute Möglichkeit die Verwaltung zu vereinfachen.

Flottenversicherung privat: Können Privatpersonen eine Flottenversicherung abschließen?

Eine Flottenversicherung ist speziell für Unternehmen oder Organisationen konzipiert, die mehrere Fahrzeuge gewerblich besitzen und betreiben. Als Privatperson können Sie in der Regel keine Flottenversicherung abschließen, es sei denn, Sie registrieren die Fahrzeuge im Namen eines Geschäfts oder einer anderen juristischen Person.

Es gibt jedoch die Möglichkeit, dass Privatpersonen mit mehreren Fahrzeugen im Besitz einen ähnlichen Versicherungsschutz erhalten können. Einige Versicherungsgesellschaften bieten zu diesem Zweck Mehrfahrzeug-Policen oder Sammelversicherungen an. Diese Policen bieten einige der Verwaltungs- und Kostenvorteile einer Flottenversicherung, sind aber speziell auf die Bedürfnisse von Privatpersonen zugeschnitten.

Online-Beratungstermin vereinbaren

Vereinbaren Sie jetzt Ihren persönlichen Beratungstermin. Über unser Buchungstool können Sie ganz einfach einen passenden Termin auswählen.

Anne Fuchs

Ciara Lazeta

FAQ – Flottenversicherung

Bei Flottenversicherungen ist oft festgelegt, wer die versicherten Fahrzeuge nutzen darf. Es gibt verschiedene Modelle: Entweder ist der Fahrerkreis auf bestimmte Personen oder Berufsgruppen eingeschränkt, oder es gilt eine offene Regelung, bei der jede berechtigte Person das Fahrzeug nutzen kann. Während eine offene Fahrerregelung maximale Flexibilität bietet, kann ein eingeschränkter Fahrerkreis Kosten sparen, da Versicherer das Risiko besser kalkulieren können. Unternehmen sollten die Regelung so wählen, dass sie zum täglichen Einsatz der Flotte passt und dabei die Versicherungskosten im Blick behalten.

Der Versicherungsschutz für Ihre Flotte beginnt in der Regel ab dem im Vertrag festgelegten Datum, sobald alle erforderlichen Unterlagen eingereicht und die Prämie bezahlt wurde. Oft wird eine vorläufige Deckung gewährt, sobald der Antrag gestellt und akzeptiert ist, sodass die Fahrzeuge direkt genutzt werden können. Es ist jedoch wichtig, den genauen Beginn des Versicherungsschutzes in den Vertragsbedingungen zu prüfen, insbesondere bei kurzfristigen Änderungen oder Neuzugängen von Fahrzeugen. Sprechen Sie Ihren Versicherer frühzeitig an, um nahtlose Absicherung sicherzustellen.

Eine Flottenversicherung deckt typischerweise verschiedene Leistungen ab, die individuell auf die Bedürfnisse des Unternehmens zugeschnitten werden können. Dazu gehören die Kfz-Haftpflichtversicherung, die gesetzlich vorgeschrieben ist, sowie optionale Kaskoversicherungen (Teilkasko oder Vollkasko) für Schäden an den eigenen Fahrzeugen. Darüber hinaus können Zusatzleistungen wie Schutzbriefleistungen, Insassenunfallversicherungen, Auslandsschutz oder spezielle Leistungen für Elektrofahrzeuge integriert werden. Viele Versicherer bieten zudem flexible Bausteine wie GAP-Deckung für Leasingfahrzeuge oder eine Absicherung gegen Betriebsausfälle nach Unfällen. Die genauen Leistungen können je nach Anbieter variieren und sollten sorgfältig geprüft werden, um optimalen Schutz zu gewährleisten.

Die Flottenversicherung bezieht sich primär auf den Versicherungsschutz für mehrere Fahrzeuge innerhalb eines Vertrags. Die Fuhrparkversicherung geht darüber hinaus und umfasst zusätzlich organisatorische, rechtliche und haftungsrelevante Aspekte des gesamten Fuhrparks, einschließlich Fahrer, Halterverantwortung und ergänzender Versicherungsbausteine.

Eine Fuhrparkversicherung lohnt sich für alle Unternehmen mit mehreren gewerblich genutzten Fahrzeugen – unabhängig von der Fuhrparkgröße. Besonders sinnvoll ist sie für Betriebe mit Poolfahrzeugen, häufig wechselnden Fahrern, Leasingfahrzeugen oder erhöhten rechtlichen Anforderungen an das Fuhrparkmanagement.

Eine Fuhrparkversicherung deckt neben Fahrzeugschäden auch Haftungsrisiken, rechtliche Streitigkeiten, Ausfallzeiten nach Unfällen sowie Schäden durch Fahrerfehler oder organisatorische Versäumnisse ab. Je nach Tarif können zudem Schutzbriefleistungen, Rechtsschutz und spezielle Absicherungen für Elektrofahrzeuge integriert werden.

Ja, eine Fuhrparkversicherung ist in der Regel modular aufgebaut. Unternehmen können den Versicherungsschutz flexibel anpassen, zum Beispiel durch unterschiedliche Selbstbeteiligungen, Zusatzbausteine oder spezielle Regelungen für bestimmte Fahrzeuggruppen oder Fahrerprofile.

Das Wichtigste zur Flottenversicherung auf einen Blick

Mit nur einem Rahmenvertrag sichern Sie Ihre gesamte Flotte und alle Fahrer ohne viel Aufwand und zu vergünstigten Konditionen ab.

Grundlage einer Kfz-Flottenversicherung ist die gesetzliche Haftpflichtversicherung. Mit den passenden Zusatzbausteinen können den Versicherungsschutz individuell erweitern.

Die Beiträge einer gewerblichen Kfz-Versicherung werden immer individuell berechnet. Sie sind abhängig von der Anzahl und Art der Fahrzeuge, der Schadenshistorie der Flotte und der Art der gewerblichen Tätigkeit.

Weiteres Fuhrparkwissen

Wenn Ihnen dieser Beitrag gefallen hat und Sie mehr zu diesem Thema wissen möchten, dann empfehlen wir Ihnen diese Artikel.

Fahrzeugverwaltung: Bedeutung im Fuhrpark und hilfreiche Tipps

Fuhrparkmanagement ohne Excel: Wie Sie Zeit und Kosten sparen

Hilfreiche Beiträge zum Thema Flottenversicherung

Werkstatt Checkliste: So finden Sie die beste Werkstatt für Ihren Fuhrpark

Kennzahlen im Fuhrpark: Die 5 entscheidenen Erfolgsfaktoren

Kostentreiber im Fuhrpark: Wie Sie Ihre Kosten senken können

Halterhaftung im Fuhrpark: Das sollten Fuhrparkmanager beachten

Fleet Management: wie Sie den Fuhrpark effizient verwalten können

Fahrzeugflotte aufbauen: So starten Unternehmen effizient und kostensparend

Ihre Pflichten im Fuhrpark: UVV-Unterweisung für Fahrer

Schadenmanagement: Das 1×1 für Fuhrparkverantwortliche

Dienstwagen versteuern: Vorgaben und steuerliche Vorteile

Leasingrückgabe bei Schäden: Tipps für Fuhrparkmanager

Der Firmenwagen: Vorteile, Herausforderungen und Zukunftsperspektiven

Tankkarten für Firmen: Vorteile, Funktionen und Anwendungstipps

Grundlegende Bereiche der Fuhrparkverwaltung

Flottenmanagement: Grundlagen und hilfreiche Tipps

Fuhrparkmanagement ohne Excel: Wie Sie Zeit und Kosten sparen

Fuhrparkleiter Ausbildung: Qualifiziert für modernes Fuhrparkmanagement

Führerscheinkontrolle per App: Digital, sicher und effizient

E-Mobilität im Fuhrpark: Tipps zur Integration von E-Fahrzeugen

Führerscheinkontrolle für Arbeitgeber: Muster & digitale Lösung

Fuhrpark elektrifizieren: So gelingt der Umstieg auf Elektromobilität

Fuhrparkmanagement: Wie Sie Ihre Fahrzeuge effizient verwalten

Flottenmanagement Software: Die smarte Lösung für kleine Fuhrparks

Fuhrpark App – So verwalten Sie Ihren Fuhrpark digital und effizient

Software für Flottenmanagement-Anbieter: Carano im Vergleich mit Fleethouse