Wenn Arbeitnehmer oder Selbständige einen Firmenwagen nicht nur für dienstliche, sondern auch für private Fahrten nutzen, entsteht ein sogenannter geldwerter Vorteil, den die Arbeitnehmer versteuern müssen. Den Dienstwagen korrekt zu versteuern, ist gesetzlich vorgeschrieben. In diesem Artikel erklären wir Ihnen, welche Vorgehensweisen bei der Versteuerung eines Firmenwagens möglich sind und worauf Sie achten sollten.

Inhalt

Warum ist es wichtig, einen Dienstwagen korrekt zu versteuern?

Eine korrekte Versteuerung ist sowohl für den Arbeitnehmer als auch für den Arbeitgeber von großer Bedeutung. Hier sind einige Gründe dafür:

- Gesetzliche Verpflichtung: Wenn ein Arbeitnehmer den Firmenwagen auch privat nutzt, entsteht ein geldwerter Vorteil, der steuerlich als Einkommen betrachtet wird. Eine nicht ordnungsgemäße Versteuerung kann rechtliche Konsequenzen wie Steuernachzahlungen, Bußgelder oder sogar strafrechtliche Konsequenzen nach sich ziehen.

- Vermeidung von Steuerhinterziehung: Durch die korrekte Angabe und Versteuerung des geldwerten Vorteils handeln Sie steuerrechtskonform und vermeiden mögliche rechtliche Konsequenzen.

- Vermeidung von Steuernachzahlungen: Das Finanzamt kann bei einer nachträglichen Prüfung feststellen, dass der geldwerte Vorteil nicht ausreichend versteuert wurde und eine entsprechende Nachzahlung erfolgen muss.

- Rechtssicherheit für Arbeitnehmer und Arbeitgeber. Wenn der geldwerte Vorteil transparent und korrekt versteuert wird, gibt es keine Unsicherheiten oder Streitigkeiten mit dem Finanzamt.

Dienstwagen versteuern unter Berücksichtigung des geldwerten Vorteils

Firmenwagen werden nicht nur für dienstliche Zwecke wie Geschäftstermine, Transporte oder Patientenbesuche genutzt, sondern können auch als Incentive für die private Nutzung durch den Arbeitnehmer eingesetzt werden. Dabei entsteht ein geldwerter Vorteil für den Arbeitnehmer. Das Finanzamt betrachtet diesen als eine Art „Gehaltsbestandteil“, der steuerlich relevant ist.

Es gibt verschiedene Methoden, den geldwerten Vorteil eines Dienstwagens zu berechnen und zu versteuern. Mit der Ein-Prozent-Regelung (Pauschalbesteuerung), wird monatlich ein Prozent des Listenpreises des Fahrzeugs als geldwerter Vorteil versteuert. Alternativ kann auch ein Fahrtenbuch geführt werden, in dem die privaten und dienstlichen Fahrten aufgezeichnet werden, um den geldwerten Vorteil entsprechend zu ermitteln. Die steuerliche Behandlung des geldwerten Vorteils kann je nach Land und Rechtslage unterschiedlich sein.

Zuordnung des Firmenwagens zum Betriebsvermögen:

Einzelunternehmen oder Selbstständige sollten klären, ob das Fahrzeug dem Betriebsvermögen oder dem Privatvermögen zuzuordnen ist. Gehört es zum Privatvermögen, muss jede dienstliche Fahrt einzeln abgerechnet werden. Gehört der Firmenwagen zum Betriebsvermögen, ist der Privatanteil nach der Fahrtenbuch- oder Ein-Prozent-Regelung zu versteuern.

Dienstwagen versteuern mit der Ein-Prozent-Regelung

Die Versteuerung nach der Ein-Prozent-Regelung ist zwar mit wenig Aufwand verbunden, kann aber zu höheren Steuerzahlungen führen, da sie nicht die tatsächliche Nutzung berücksichtigt. Diese Regelung geht vom Bruttolistenpreis des Fahrzeugs inklusive Mehrwertsteuer aus. Monatlich wird ein Prozent dieses Listenpreises als geldwerter Vorteil berechnet und zum Gehalt hinzugerechnet, wodurch sich das Bruttogehalt erhöht.

Eine ähnliche Berechnung gilt für das Dienstrad. Hier werden 0,25 Prozent des Bruttolistenpreises als Grundlage genutzt. Bei Elektro- und Hybridfahrzeugen ist der geldwerte Vorteil geringer. Arbeitnehmer, die ein Elektro-Auto als Firmenwagen auch privat nutzen, müssen monatlich nur 0,5 bzw. 0,25 Prozent des Bruttolistenpreises versteuern.

Wird der Dienstwagen auch für Fahrten zwischen Wohnung und Arbeitsstätte genutzt, werden zusätzlich 0,03 Prozent des Listenpreises pro Entfernungskilometer zwischen Wohnung und Tätigkeitsstätte angesetzt. Wenn Sie Ihren Dienstwagen für Fahrten zwischen Wohnung und erster Tätigkeitsstätte nutzen, können Sie wie bei Fahrten mit dem eigenen Pkw auch die Entfernungspauschale als Werbungskosten absetzen. Bei doppelter Haushaltsführung kommen noch einmal 0,002 Prozent pro Heimfahrt und Entfernungskilometer hinzu, sofern die Kosten nicht als Werbungskosten abzugsfähig sind.

Die Ein-Prozent-Regelung gilt für gekaufte, gemietete oder geleaste Fahrzeuge. Wichtig ist, dass die Ein-Prozent-Regelung immer den Neuwert des Fahrzeugs berücksichtigt. Das bedeutet, dass auch bei der Nutzung eines Gebrauchtwagens als Firmenwagen ein Prozentsatz des Neuwertes angerechnet wird. Die Ein-Prozent-Regelung ist daher besonders vorteilhaft, wenn der Wert des Fahrzeugs geringer ist und somit ein geringerer Wert angerechnet wird.

Vorteile 1-Prozent-Regelung

- Einfache Berechnung und geringer Verwaltungsaufwand: Der geldwerte Vorteil wird pauschal berechnet. Arbeitnehmer müssen keine Fahrten erfassen und Aufzeichnungen führen, wenn sie den Firmenwagen versteuern.

- Hohe Kostensicherheit: Durch die pauschale Berechnung lässt sich vorausplanen, wie hoch die steuerlichen Aufwendungen werden. Dies bringt Sicherheit bei der Kostenplanung, wenn Arbeitnehmer den Firmenwagen versteuern.

Nachteile 1-Prozent-Regelung

- Überbelastung bei geringer Nutzung: Da die tatsächliche Nutzung nicht berücksichtigt wird, kann es zu einer Überbesteuerung bei einem geringen privaten Nutzungsanteil kommen.

- Hohe Steuerbelastung bei teuren Fahrzeugen: Der geldwerte Vorteil bemisst sich am Bruttolistenpreis des Fahrzeugs (inkl. Sonderausstattung). Besonders bei hochwertigen Autos mit umfangreicher Ausstattung führt dies zu einer hohen Besteuerung, selbst wenn der tatsächliche Wertverlust oder Nutzen geringer ist.

- Ungünstig für ältere Fahrzeuge: Der Bruttolistenpreis bei Erstzulassung wird zugrunde gelegt, auch wenn das Fahrzeug mittlerweile stark an Wert verloren hat. Dies kann bei älteren Fahrzeugen zu einer unverhältnismäßig hohen Steuerbelastung führen.

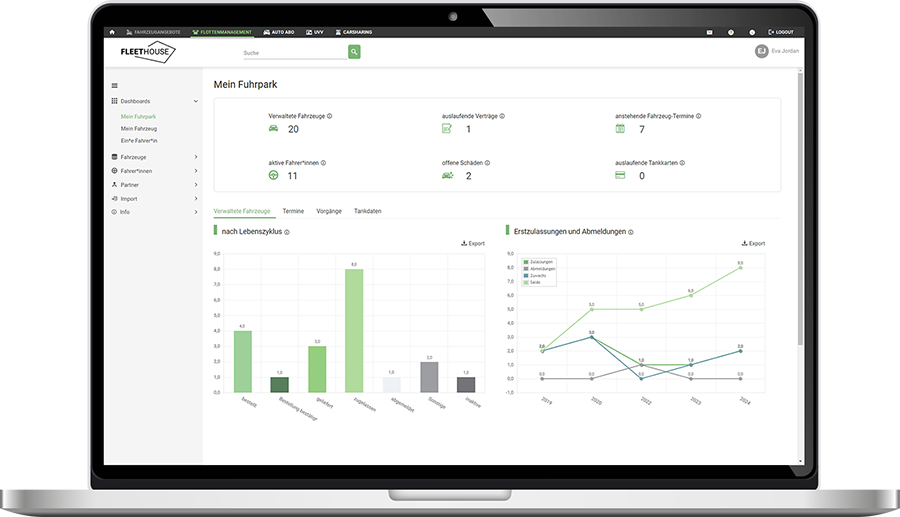

Haben Sie Ihren Fuhrpark im Blick?

Verwalten Sie Ihren Fuhrpark digital für nur 2,90 € monatlich pro Fahrzeug.

Dienstwagen versteuern mit der Fahrtenbuch-Methode

Bei der Versteuerung der privaten Nutzung eines Firmenwagens kann auch ein Fahrtenbuch genutzt werden. Die Ermittlung des geldwerten Vorteils orientiert sich dabei an der tatsächlichen privaten Nutzung des Fahrzeuges. Hier werden die Fahrten durch den Arbeitnehmer genau erfasst und nur die tatsächlichen privaten Fahrten versteuert. Wird der Firmenwagen überwiegend dienstlich genutzt und machen Privatfahrten nur einen geringen Anteil aus, kann die Fahrtenbuchmethode zu einer geringeren Steuerbelastung führen.

Das Fahrtenbuch kann handschriftlich oder elektronisch geführt werden. Bestimmte Angaben müssen im Fahrtenbuch festgehalten werden. Bei Privatfahrten ist es wichtig, die gefahrenen Kilometer zu notieren, da diese versteuert werden müssen. Bei dienstlichen Fahrten müssen Datum, Kilometerstand zu Beginn und am Ende der Fahrt, Reiseziel, Reiseroute, Reisezweck, Name des Geschäftspartners etc. eingetragen werden.

Das Fahrtenbuch muss vollständig, in der richtigen zeitlichen Reihenfolge und zeitnah geführt werden. Zugrundegelegt werden die im Zusammenhang mit dem Firmenwagen entstandenen vollen Kosten einschließlich der jährlichen Abschreibung oder der Leasingaufwendungen. Erkennt das Finanzamt das Fahrtenbuch nicht an, wird zur pauschalen 1-Prozent-Regelung übergegangen. Somit ist die korrekte Führung des Fahrtenbuches unabdingbar, um von dessen Vorteilen bei geringer Nutzung zu profitieren.

Vorteile Besteuerung: Versteuern von Elektro- und Hybridautos als Dienstwagen

Um die Elektromobilität in Deutschland zu fördern, wird die private Nutzung dieser Dienstwagen steuerlich begünstigt. Für Hybrid- und Elektrofahrzeuge werden nur 0,5 Prozent des Listenpreises angesetzt und der geldwerte Vorteil somit halbiert. Liegt der Bruttolistenpreis des Fahrzeugs bei unter 95.000 Euro, müssen seit Juli 2024 nur 0,25 Prozent des Listenpreises monatlich versteuert werden.

Diese Sonderregelung gilt bis Ende 2030 und spart dem Arbeitnehmer Lohnsteuer und dem Arbeitgeber Sozialabgaben. Voraussetzung für Hybridfahrzeuge ist dabei ein Kohlendioxidausstoß von maximal 50 Gramm pro gefahrene Kilometer und eine elektrische Reichweite von mindestens 80 Kilometern. Darüber hinaus gibt es Steuervorteile beim Aufladen des Elektrofahrzeugs und bei der Kfz-Steuer.

Privatnutzung vom Dienstwagen untersagen

Nutzt ein Arbeitnehmer einen Firmenwagen ausschließlich für betriebliche Zwecke, kann das Unternehmen alle damit verbundenen Kosten absetzen und der Arbeitnehmer muss keine zusätzliche Lohnsteuer zahlen. Um zu vermeiden, dass das Finanzamt eine Privatnutzung unterstellt, sollten Arbeitgeber und Arbeitnehmer schriftlich ein eindeutiges Verbot der Privatnutzung des Firmenwagens vereinbaren.

Um sicherzugehen, dass trotzdem kein geldwerter Vorteil versteuert werden muss, sollte der Arbeitnehmer entweder ein Fahrtenbuch führen oder nachweisen können, dass das Unternehmen die Einhaltung des Privatnutzungsverbotes regelmäßig überwacht, z.B. durch Unterschriften oder Abgabe des Fahrzeugschlüssels nach Feierabend.

Sie wollen Excel den Laufpass geben?

Registrieren Sie sich bei Fleethouse und managen Sie Ihre Firmenfahrzeuge komplett digital.

FAQ – Häufig gestellte Fragen zur Versteuerung des Dienstwagens

Die Versteuerung eines Firmenwagens hängt von der Nutzung ab: Die Ein-Prozent-Regelung ist unkompliziert und eignet sich bei anteilig hoher privater Nutzung, da pauschal 1 Prozent des Bruttolistenpreises versteuert wird. Das Fahrtenbuch erfordert mehr Aufwand, ist aber vorteilhaft bei überwiegend geschäftlicher Nutzung, da nur die tatsächlichen privaten Kosten versteuert werden. Eine Berechnung oder Beratung hilft bei der Entscheidung.

Ein Fahrzeug gilt als Firmenwagen, wenn es vom Arbeitgeber bereitgestellt und überwiegend für berufliche Zwecke genutzt wird. Je nach Regelung kann es auch für private Fahrten verwendet werden, was dann steuerlich als geldwerter Vorteil gilt. Entscheidend ist, dass das Fahrzeug im Eigentum oder Leasing des Unternehmens steht und primär zur Erfüllung beruflicher Aufgaben dient.

Auch bei Homeoffice müssen Fahrten zum Arbeitgeber versteuert werden, wenn sie stattfinden. Diese gelten als Fahrten zwischen Wohnung und erster Tätigkeitsstätte und werden entweder pauschal über die 1%-Regelung oder nach tatsächlich gefahrenen Kilometern bei der Fahrtenbuchmethode versteuert. Bei reinem Homeoffice entfällt diese Versteuerung, da keine Fahrten zum Arbeitgeber anfallen.

Das Wichtigste zum Versteuern des Dienstwagens

Die Ein-Prozent-Regelung bietet eine einfache Berechnung, berücksichtigt jedoch nicht die tatsächliche Nutzung. Die Fahrtenbuchmethode erfordert mehr Aufwand, kann aber zu einer geringeren Steuerbelastung führen.

Die korrekte Versteuerung eines Dienstwagens ist entscheidend, um rechtliche Konsequenzen zu vermeiden.

Elektro- und Hybridfahrzeuge können besondere steuerliche Vergünstigungen bieten, die sowohl für Arbeitnehmer als auch für Arbeitgeber interessant sind.

Weiteres Fuhrparkwissen

Wenn Ihnen dieser Beitrag gefallen hat und Sie mehr zu diesem Thema wissen möchten, dann empfehlen wir Ihnen diese Artikel.

E-Auto als Firmenwagen: Steuern, Ladekosten und Versicherung

Dienstrad: Vorteile und Versteuerung im Fuhrpark

Weiterführende Blogartikel zum Thema Dienstwagen

Der Firmenwagen: Vorteile, Herausforderungen, Zukunftsperspektiven

Leasing Rückgabe Checkliste: So geben Sie Dienstwagen wieder ab

Auto abonnieren: Wann ein Auto Abo für Ihr Unternehmen sinnvoll ist

Unfall mit Firmenwagen: Wer zahlt?

Dienstwagenrichtlinie Muster: Klare Regelungen im Unternehmen

E-Auto als Firmenwagen: Das gibt es bei Steuern, Ladekosten und Versicherung zu beachten