Ein Fuhrpark ist für viele Unternehmen unverzichtbar, um einen reibungslosen Betriebsablauf zu gewährleisten. Bei der Anschaffung von Fahrzeugen wie PKWs, Transportern und LKWs ist es wichtig, die Abschreibungsregeln zu kennen, da diese verpflichtend sind. In diesem Artikel werden die wichtigsten Aspekte der Abschreibung von PKW und anderen Fahrzeugen im Fuhrpark behandelt. Zudem geben wir Ihnen einen umfassenden Überblick über die geltenden Vorschriften.

Inhalt

Abschreibung PKW: Was hat es zu bedeuten?

Die Abschreibung ist ein wesentlicher Bestandteil der steuerlichen Behandlung von Firmenfahrzeugen. Unter Abschreibung versteht man den Wertverlust langfristiger Wirtschaftsgüter im Laufe der Zeit. Die Abschreibung wird über die Nutzungsdauer verteilt und soll den tatsächlichen Wert des Wirtschaftsguts und den Gewinn realistisch widerspiegeln. Zudem soll sie steuermindernd wirken.

Die Abschreibung von Fahrzeugen erfolgt linear, d.h. der Wert des Fahrzeugs wird gleichmäßig über die Nutzungsdauer verteilt. Dabei spielt die Nutzungsdauer des Fahrzeugs eine entscheidende Rolle. Die Höhe der Abschreibung hängt vom Anschaffungspreis und von der Nutzungsdauer des Fahrzeugs ab.

Wie wird die Abschreibung berechnet?

Die Anschaffungskosten des Firmenwagens setzen sich aus dem Kaufpreis, den Anschaffungsnebenkosten wie Überführungskosten und Sonderausstattungen abzüglich Skonti oder Rabatte zusammen. Ist ein Vorsteuerabzug möglich, spielt die Umsatzsteuer bei der Abschreibung keine Rolle. Andernfalls ist sie in die Anschaffungskosten einzubeziehen.

Die Nutzungsdauer eines PKW kann variieren und hängt von verschiedenen Faktoren ab, wie z. B. der Art des Fahrzeugs und seiner Nutzung. In der Regel wird jedoch von einer Nutzungsdauer zwischen 5 und 10 Jahren ausgegangen. Die standardisierte Abschreibungstabelle in Deutschland (AfA) sieht für PKW generell eine Nutzungsdauer von 6 Jahren vor. Das bedeutet, dass der PKW in den Büchern des Unternehmens nach 6 Jahren vollständig abgeschrieben ist. Es ist jedoch zu beachten, dass die tatsächliche Nutzungsdauer eines PKWs nach individuellen Gegebenheiten variieren kann.

Bei einer Nutzungsdauer von 6 Jahren ergibt sich somit eine lineare Abschreibung von 16,67 % pro Nutzungsjahr, die als Betriebsausgabe verbucht werden kann. In Einzelfällen – wenn das Fahrzeug zu mehr als 90 % betrieblich genutzt wird und weitere steuerliche Voraussetzungen erfüllt sind – kann im ersten Jahr eine Sonderabschreibung von 20 % in Anspruch genommen werden.

Die AfA-Tabelle sieht für Transporter, Lkw und Zugmaschinen eine Nutzungsdauer von 9 Jahren, für Anhänger von 11 Jahren vor.

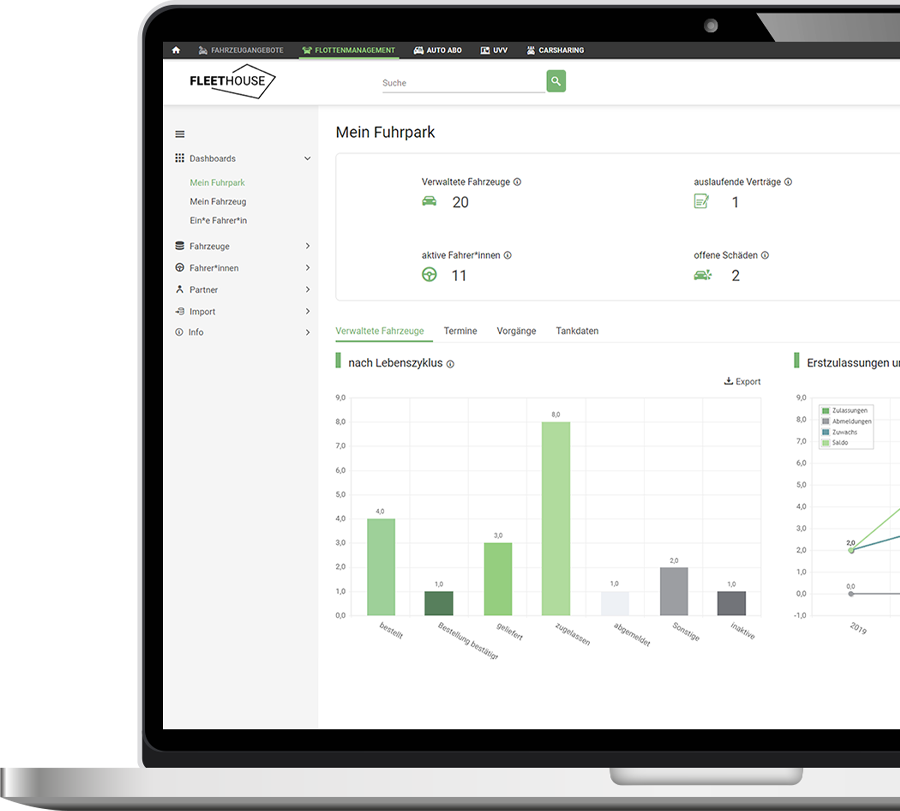

Alle Fahrzeugkosten immer im Blick

Mit dem Modul Fuhrparkmanagement haben Sie den Überblick über sämtliche Kosten im Fuhrpark.

Abschreibung PKW: Gebrauchtfahrzeuge

Die Nutzungsdauer von sechs Jahren gilt auch für Gebrauchtwagen. Das Alter beeinflusst die Abschreibung und ermöglicht höhere Abschreibungssätze:

- Ein zwei Jahre altes Fahrzeug hat noch eine Restnutzungsdauer von vier Jahren und kann jährlich mit 25 % abgeschrieben werden.

- Nach drei Jahren beträgt die Restnutzung noch drei Jahre und die Abschreibung steigt auf 33 %.

- Bei Fahrzeugen ab vier Jahren wird von einer Restnutzung von zwei Jahren ausgegangen.

- Ab einem Alter von sechs Jahren können jährlich 50 % des Kaufpreises abgeschrieben werden.

Die höhere Abschreibung gleicht in der Regel den niedrigeren Anschaffungspreis und eventuell höhere Reparatur- oder Servicekosten für ältere Fahrzeuge aus.

Abschreibung von gewerblich genutzten Elektrofahrzeugen

Die steuerliche Behandlung von Elektrofahrzeugen im Fuhrpark wurde in den letzten Jahren geändert, um die Elektromobilität zu fördern. Seit 2020 können Unternehmen für gewerblich genutzte Elektrofahrzeuge eine erhöhte Abschreibung in Anspruch nehmen. Diese beträgt 50 % der Anschaffungskosten und kann zusätzlich zur regulären Abschreibung geltend gemacht werden. Die Abschreibungsdauer für Elektrofahrzeuge beträgt derzeit in der Regel sechs Jahre. Es ist wichtig, sich über die aktuellen Regelungen und Förderungen zu informieren, um die steuerlichen Vorteile von Elektrofahrzeugen optimal nutzen zu können.

Verkauf und vorzeitige Abschreibung von Fahrzeugen

In einigen Fällen kann es notwendig sein, ein Fahrzeug aus dem Fuhrpark zu veräußern oder vorzeitig abzuschreiben. Dies kann beispielsweise der Fall sein, wenn ein Fahrzeug nicht mehr wirtschaftlich genutzt werden kann oder aus dem Fuhrpark ausscheidet. Bei einer vorzeitigen Veräußerung oder Abschreibung ist der aktuelle Buchwert des Fahrzeugs zu berücksichtigen. Beim Verkauf wird der erzielte Verkaufspreis mit dem Buchwert verglichen und der Gewinn oder Verlust entsprechend behandelt. Eine vorzeitige Abschreibung liegt auch vor, wenn das Fahrzeug aus dem Betriebsvermögen ausscheidet, z.B. durch Unfall oder Diebstahl.

Privatnutzung eines Firmenwagens: 1%-Regelung und Fahrtenbuch

Bei einer privaten Nutzung eines Dienstwagens steht der geldwerte Vorteil den Abschreibungen gegenüber. Eine gängige Methode zur Berechnung des geldwerten Vorteils ist die sogenannte 1%-Regelung.

Monatlich wird 1% vom Bruttolistenpreis des Fahrzeugs als geldwerter Vorteil versteuert. Alternativ kann auch ein Fahrtenbuch geführt werden, um den tatsächlichen privaten Nutzungsanteil zu dokumentieren.

Dies erfordert eine genaue Aufzeichnung aller Fahrten und deren Zwecke. Wichtig ist, die für das Unternehmen günstigste Methode zu wählen, um die Steuerbelastung zu optimieren.

Die Alternative zum PKW-Kauf: Leasingfahrzeuge oder Auto Abo

Beim Leasing zahlt der Leasingnehmer nur für die Nutzung des Fahrzeugs, der PKW selbst bleibt Eigentum des Leasinggebers. Somit sind keine Abschreibungen fällig, sondern der Leasingnehmer zahlt lediglich eine monatliche Gebühr, die als Betriebsausgaben abzugsfähig ist. Das schont die Liquidität des und ermöglicht die Nutzung eines neuen PKW, auch wenn das gesamte Kapital für den Kaufpreis nicht vorhanden ist. Die Höhe der Leasingraten sind abhängig von der Vertragslaufzeit, die Laufleistung und eventuelle Servicepakete. Wer auf ein sehr flexibles Modell setzen möchte, kann ein Auto Abo probieren, wo Laufzeiten häufig ab einem Monat anfangen und eine große Auswahl an kurzfristig verfügbare Modelle gegeben ist. Lesen Sie hier mehr darüber, welche Finanzierungsform für Sie geeignet sein kann.

Modul Auto Abo

Abonnieren Sie das nächste Firmenfahrzeug mit Fleethouse. Zusammen mit FINN bieten wir Ihnen ein Rundum-sorglos-Mobilitätspaket.

Abschreibung PKW: Buchhaltung und steuerliche Dokumentation

Die korrekte Buchführung und steuerliche Dokumentation sind entscheidend für die korrekte Behandlung der Abschreibung von Fahrzeugen im Fuhrpark. Es empfiehlt sich, alle relevanten Unterlagen wie Kaufverträge, Rechnungen und Fahrtenbücher sorgfältig aufzubewahren. So können Anschaffungskosten, Nutzungsdauer und Abschreibungsbeträge genau nachvollzogen werden. Eine professionelle Buchhaltung kann helfen, den Überblick über die Abschreibung der Fahrzeuge zu behalten und steuerliche Vorteile optimal zu nutzen.

Das Wichtigste zum Thema Abschreibung von PKW, LKW und Transportern

Anschaffungskosten, Nutzungsdauer und Fahrzeugtyp bestimmen die Höhe der Abschreibung.

Der geldwerte Vorteil, der durch die private Nutzung von Dienstwagen entsteht, kann mit der 1%-Regelung oder einem Fahrtenbuch versteuert werden.

Eine ordnungsgemäße Buchführung und Dokumentation sind entscheidend für Steuervorteile.

Weiteres Fuhrparkwissen

Wenn Ihnen dieser Beitrag gefallen hat und Sie mehr zu diesem Thema wissen möchten, dann empfehlen wir Ihnen diese Artikel.