Inhalt

1-Prozent-Regelung: Definition

Wenn Arbeitnehmer ihren Firmenwagen auch privat nutzen dürfen, entsteht ein geldwerter Vorteil. Dieser geldwerte Vorteil ist nach §8 des Einkommensteuergesetzesopen_in_new eine Einnahme, die der Arbeitnehmer versteuern muss. Dies kann mit der 1-Prozent-Regelung pauschal monatlich erfolgen und ist damit deutlich einfacher zu handhaben als beispielsweise ein Fahrtenbuch.

Wie können Sie die 1-Prozent-Regelung anwenden?

Bei der Versteuerung wird 1 Prozent des inländischen Bruttolistenpreise des Fahrzeugs zum Zeitpunkt der Erstzulassung angesetzt. Der Bruttolistenpreis ist dabei der Neupreis des Fahrzeugs und umfasst auch sämtliche Sonderausstattungen. Weder der tatsächliche Anschaffungswert noch das Alter des Fahrzeugs spielen eine Rolle. Sie müssen also immer den Neupreis ansetzen, auch wenn Sie einen älteren oder gebrauchten Dienstwagen fahren.

Rechenbeispiel:

- Zu versteuerndes Einkommen (ohne Firmenwagen): 3.200 Euro

- Bruttolistenpreis Firmenwagen: 37.000 Euro

Bruttolistenpreis x 0,01 = 37.000 Euro x 0,01 = 370 Euro

1-Prozent-Regelung: In diesen Fällen ist sie nicht anzuwenden

Die 1-Prozent-Regelung ist nicht in jedem Fall die richtige Methode. In bestimmten Fällen gelten andere Regeln für die Besteuerung oder es lohnt sich auf Alternativen zurückzugreifen. Einige dieser Fälle sind hier aufgelistet:

- Kurzfristige Überlassung: Wenn Sie den Dienstwagen nur kurzfristig privat nutzen, müssen Sie auch nur einen Teil des geldwerten Vorteils versteuern. Dies ist zum Beispiel der Fall, wenn Sie den Dienstwagen nur wenige Tage oder Wochen nutzen. Der geldwerte Vorteil wird dann tageweise versteuert.

- Keine private Nutzung: Wenn Sie den Firmenwagen nicht privat nutzen, entsteht kein geldwerter Vorteil. Daher müssen Sie den Firmenwagen auch nicht nach der 1-Prozent-Regelung versteuern.

Nutzung einer - Alternative: Sie können Ihre privaten und geschäftlichen Fahrten auch in einem Fahrtenbuch erfassen. Damit können Sie die Pauschalversteuerung nach der 1-Prozent-Regelung umgehen. Diese Methode lohnt sich vor allem dann, wenn Sie nur wenige private Fahrten mit dem Firmenwagen unternehmen.

1-Prozent-Regelung: Zusätzliche Versteuerung von Fahrten zwischen Wohnort und Arbeitsplatz

Viele Mitarbeiter nutzen ihren Dienstwagen auch auf dem Weg zwischen Arbeits- und Wohnort. Wenn das der Fall ist, müssen Sie zusätzlich zur 1-Prozent-Regelung eine weitere Versteuerung vornehmen. Hier müssen Sie monatlich zusätzlich 0,03 Prozent des Bruttolistenpreises pro Entfernungskilometer als geldwerten Vorteil versteuern.

Rechenbeispiel

- Zu versteuerndes Einkommen (ohne Firmenwagen): 3.200 Euro

- Bruttolistenpreis Firmenwagen: 37.000 Euro

- Arbeitsweg: 30 Kilometer (an 20 Tagen)

Bruttolistenpreis x 0,01 = 37.000 Euro x 0,01 = 370 Euro

Sowie

37.000 Euro x 0,0003 x 20 = 222 Euro

Geldwerter Vorteil insgesamt: 370 Euro + 222 Euro = 592 Euro

Immer mobil mit dem Auto-Abo

Geringerer geldwerter Vorteil bei weniger als 15 Fahrten zwischen Wohn- und Arbeitsort

Wer weniger als 15 Tage im Monat mit dem Firmenwagen zur Arbeit fährt, muss einen geringeren geldwerten Vorteil versteuern. Arbeitnehmer profitieren hier von einem Steuersatz von 0,02 Prozent pro Tag.

Rechenbeispiel:

- Zu versteuerndes Einkommen (ohne Firmenwagen): 3.200 Euro

- Bruttolistenpreis Firmenwagen: 37.000 Euro

- Arbeitsweg: 30 Kilometer (an 10 Tagen)

Bruttolistenpreis x 0,01 = 37.000 Euro x 0,01 = 370 Euro

Sowie

37.000 Euro x 0,0002 x 10 = 74 Euro

Geldwerter Vorteil insgesamt: 370 Euro + 74 Euro = 444 Euro

Gilt die 1-Prozent-Regelung auch für Hybrid- und E-Fahrzeuge?

Wenn Sie einen Dienstwagen mit Elektroantrieb fahren, gilt für Sie die 1-Prozent-Regelung nur eingeschränkt. Statt 1 Prozent des Bruttolistenpreises müssen Sie nur 0,5 Prozent als geldwerten Vorteil versteuern.

Darüber hinaus sieht § 6 Abs. 1 Nr. 4 Satz 2 Nr. 3 EStG ab dem Jahr 2020 eine weitere Begünstigung für Elektrofahrzeuge vor, die zwischen dem 31. Dezember 2018 und dem 1. Januar 2031 angeschafft oder geleast werden. Liegt der Listenpreis Ihres Elektrofahrzeugs unter 60.000 Euro, müssen Sie nur 0,25 Prozent des Bruttolistenpreises als geldwerten Vorteil versteuern.

Ab 2024 wird die Grenze für Fahrzeuge, die nach dem 31. Dezember 2023 angeschafft werden, sogar auf 70.000 Euro angehoben. Auch für Fahrten zwischen Wohnung und Arbeitsstätte müssen nur 0,03 Prozent des geviertelten Listenpreises versteuert werden. Diese Regelung gilt auch für Hybrid-Fahrzeuge.

Rechenbeispiel:

- Zu versteuerndes Einkommen (ohne E-Firmenwagen): 3.200 Euro

- Bruttolistenpreis E-Firmenwagen: 37.000 Euro

- Arbeitsweg: 20 Kilometer (an 20 Tagen im Monat)

37.000 Euro x 0,25 x 0,01 = 92,50 Euro

sowie

37.000 Euro x 0,25 x 0,0003 x 20 = 55,50 Euro

Geldwerter Vorteil insgesamt: 92,50 Euro + 55,50 Euro = 148 Euro

Das Rechenbeispiel macht deutlich, dass ein Arbeitnehmer mit einem Elektro-Dienstwagen bei gleicher Nutzung einen deutlich geringeren geldwerten Vorteil versteuern muss als mit einem Dienstwagen mit Verbrennungsmotor. Das zu versteuernde Einkommen bei Nutzung eines Elektro-Dienstwagens beträgt 3.348 Euro – das sind 444 Euro weniger als bei einem Dienstwagen mit Verbrennungsmotor. E-Autos können also eine attraktive Alternative sein. E-Firmenwagen verursachen nicht nur weniger Emissionen, sondern sparen auch Steuern.

Welche Vorteile und Nachteile hat die 1-Prozent-Methode?

Die 1-Prozent-Regelung für die Besteuerung von Firmenwagen hat Vor- und Nachteile. Daher sind einige wichtige Punkte zu beachten:

Vorteile

- Einfache Anwendung: Da der geldwerte Vorteil pauschal berechnet wird, entfällt das aufwendige Führen eines Fahrtenbuchs. Dies reduziert den Verwaltungsaufwand und spart Zeit, wenn Sie Ihren Firmenwagen häufig privat nutzen.

Attraktivität für - Vielnutzer: Wenn Sie Ihren Firmenwagen häufig nutzen, profitieren von der Pauschalregelung, da sie unabhängig von der tatsächlichen Fahrleistung gilt.

- Klare Kalkulation: Dank der Pauschalierung kennen sowohl Arbeitnehmer als auch Arbeitgeber die genaue Höhe des zu versteuernden geldwerten Vorteils, was eine präzise Kostenplanung ermöglicht.

Nachteile

- Übermäßige steuerliche Belastung: Wenn Sie Ihren Firmenwagen nur selten privat nutzen, können Sie durch die Pauschale finanziell übermäßig belastet werden, da sie nicht die tatsächliche Nutzung widerspiegelt.

- Hohe Steuerkosten für teure Fahrzeuge: Bei besonders teuren Firmenwagen kann die Pauschalbesteuerung zu hohen monatlichen Steuerzahlungen führen, auch wenn Sie das Fahrzeug kaum privat nutzen.

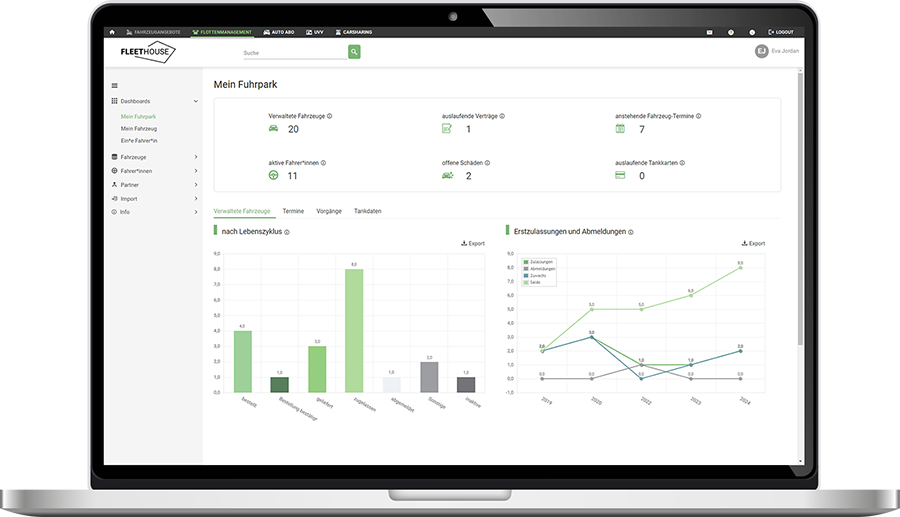

Sie wollen Excel den Laufpass geben?

Registrieren Sie sich bei Fleethouse und managen Sie Ihre Firmenfahrzeuge komplett digital.

Das Wichtigste zur 1-Prozent-Regelung

Die 1-Prozent-Regelung ist eine einfache Methode, um Dienstwagen pauschal zu versteuern.

Fahrer von Elektro-Firmenwagen profitieren von einer geringeren Steuerlast, da für sie eine Versteuerung von 0,25 Prozent gilt.

Neben der 1-Prozent-Regelung, gibt es noch die Methode der Dokumentation in einem Fahrtenbuch. Das kann eine günstigere Alternative sein, falls Sie das Fahrzeug selten privat nutzen.

Weiteres Fuhrparkwissen

Wenn Ihnen dieser Beitrag gefallen hat und Sie mehr zu diesem Thema wissen möchten, dann empfehlen wir Ihnen diesen Artikel.

Dienstwagen versteuern: Vorgaben und steuerliche Vorteile